La demande mondiale de maintenance aéronautique ne cesse d’augmenter. La raison est simple : la croissance du trafic aérien a doublé depuis les treize dernières années et a dépassé en 2017 la barre des quatre milliards de passagers transportés en une année, soit une croissance globale de 7,6%.

Cette tendance devrait se poursuivre dans les années à venir selon l’IATA (International Air Transport Association) qui prévoit notamment une multiplication par deux du trafic aérien d’ici les quinze prochaines années.

Afin de répondre à cette demande croissante, la flotte d’avions devrait considérablement croître, pour atteindre environ 45 000 appareils en 2035, comparés aux 26 000 appareils commerciaux actuellement en opération.

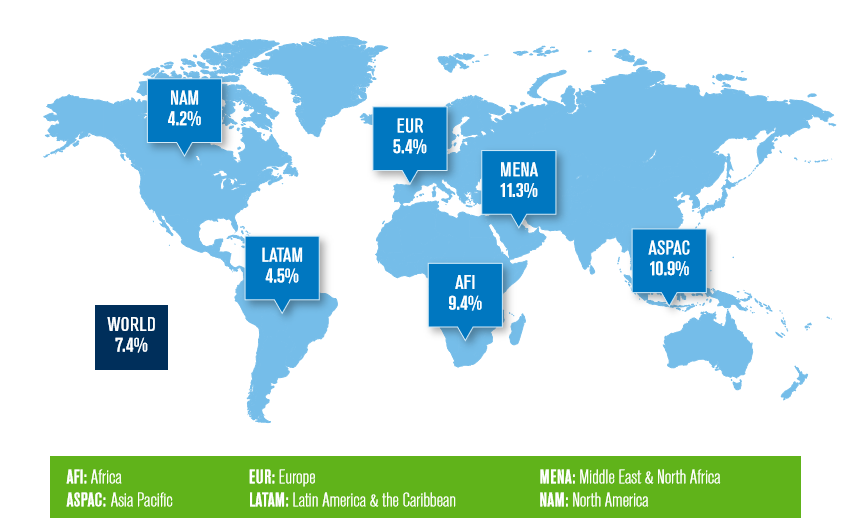

Croissance du trafic aérien en 2017, en RPK (Regional Passenger Kilometer)

Le niveau de maintenance dans le secteur aéronautique est extrêmement exigeant et nécessite des visites régulières.

Ce niveau d’exigence, cumulé à la croissance de la flotte, à une utilisation plus intensive des avions et à des taux de remplissages plus élevés va naturellement accroître les besoins en maintenance aéronautique.

Selon l’IATA, un total de 67,6 milliards de dollars a été dépensé en 2016 par les compagnies aériennes pour de la MRO (Maintenance, Repair and Overhaul) au niveau mondial, ce qui représente environ 10% des coûts opérationnels des compagnies aériennes. En termes de répartition géographique, près d’un tiers de ces dépenses ont été effectuées en Amérique du Nord et Amérique Latine. L’Asie est la deuxième plus grande région en termes de MRO, avec 30% des dépenses totales, suivi par l’Europe avec 26% des dépenses en MRO.

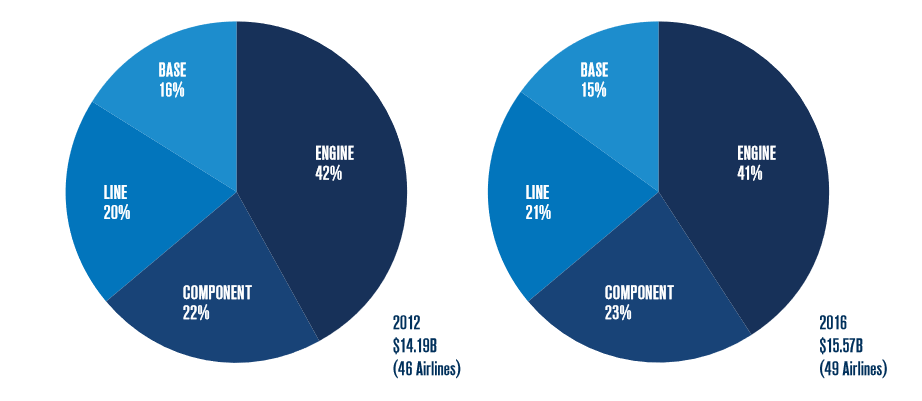

En termes de segment, les moteurs restent de loin le principal poste de coûts de maintenance, et représentent environ 40% du budget MRO total. Les trois autres postes de coûts, respectivement la structure, les composants et le line maintenance, se répartissent quasiment équitablement le reste du budget (entre 17% et 22% chacun).

Evolution et répartition des coûts directs de maintenance par segment

Le coût moyen de la maintenance pour une compagnie aérienne est estimé à environ 1 070 $ par heure de vol selon une étude menée par l’IATA auprès de 49 compagnies aériennes en 2016.

Face à de tels montants, les compagnies aériennes tentent au maximum de réduire leurs coûts de maintenance aéronautique, tout en s’assurant d’un très haut niveau de qualité. Pour y répondre, différentes stratégies sont mises en place :

D’une part, les partenariats sur le secteur se multiplient à tous les niveaux de la chaine de valeur, incluant donc : les OEMS, les motoristes, les équipementiers et les spécialistes de la maintenance. A titre d’exemple, Airbus a récemment lancé une alliance MRO (Airbus MRO Alliance) qui rassemble actuellement six acteurs clés.

D’autre part, les acteurs de la maintenance renforcent leurs investissements, notamment sur les technologies du Big Data, dans l’objectif de développer des solutions de maintenance prédictive. La maintenance prédictive, en se basant sur l’installation de nombreux capteurs sur les appareils et la collecte des données – en temps réel via des connections satellitaires ou bien une fois l’avion au sol – combinées avec des algorithmes de prédictions permet d’envisager un avenir très prometteur à la maintenance aéronautique, en anticipant les pannes et réduisant considérablement les coûts de maintenance et temps d’immobilisation des appareils.

Ainsi Air France Industries KLM Engineering & Maintenance a récemment développé en interne son propre outil de maintenance prédictive, Prognos. Lancé en 2016, Prognos est actuellement en opération sur plus de 1 500 moteurs. En Allemagne, Lufthansa Technik est sur le sujet depuis plusieurs années et a également développé sa propre plateforme : Aviatar. Aviatar est une plateforme modulaire, qui collecte les données de plus de 600 avions, avec une périodicité de l’ordre de la seconde. Grâce à des algorithmes de prédiction, la solution anticipe certaines pannes, ce qui permettrait à Lufthansa d’économiser plusieurs centaines de milliers d’euros par an, selon le VP Digital Fleet Solutions de Lufthansa Technik.

De plus, face au potentiel offert par les nouvelles technologies et le Big Data, les constructeurs cherchent de plus en plus à se positionner sur le segment des services, plus particulièrement les services de maintenance, compte tenu des plus fortes marges et de la croissance globale du secteur. Pour cela, les constructeurs peuvent s’appuyer sur un atout majeur qu’est la collecte de données enregistrées en vol par leurs avions. L’analyse de ces données (collectées pour chacun de leurs avions en opération) permet aux constructeurs d’envisager de nouveaux services à très forte valeur ajouté, compte tenu de la richesse des informations collectées. Ainsi, Boeing a créé fin 2016 une filiale dédiée aux services : Boeing Global Services, avec un objectif de chiffre d’affaire de 45 milliards de dollars d’ici 2026. De manière similaire, Embraer a récemment créé une filiale de services. De son côté, Airbus a annoncé en Juin 2017 le lancement de Skywise, sa plateforme digitale de maintenance prédictive, déjà utilisée par plusieurs compagnies aériennes, notamment EasyJet qui compte déployer la solution sur l’ensemble de sa flotte.

Enfin, en dehors des grands donneurs d’ordres, le monde des start-ups est aussi en ébullition et de nombreux nouveaux acteurs se positionnent sur un panel d’applications innovantes, avec par exemple FlightWatching et ses services de maintenance prédictive, Donecle qui se positionne sur des services d’inspection par drones, ou encore BeAm qui propose de l’impression 3D pour de la réparation de pièces.

Ces transformations majeures, bien qu’encore au stade de développement pour la plupart d’entre elles, devraient avoir un impact significatif sur les grands acteurs de la maintenance, particulièrement les équipementiers et motoristes pour lesquels les services représentent une part majeure de leurs revenus.

En réaction à ces changements, de nombreuses acquisitions ont été effectuées ces derniers mois, dans l’objectif de renforcer les parts de marché des acteurs de rang un. Notamment, Rockwell Collins a racheté BE/Aerospace puis a lui-même été racheté par UTC en août 2017. De son côté, Safran a fait l’acquisition de Zodiac.

Article rédigé par Capucine Fargier, Chef de mission chez IAC.

Retrouvez l’article complet dans le n°650 de Maintenance & Entreprise

juillet 3, 2023

Mesurer la performance de la R&D

Perspectives de normalisation des centrales nucléaires

juin 8, 2023

Le parcours patient numérique

juin 7, 2023